ویجی بویاپاتی یکی از تحلیلگران اقتصادی خصوصا در حوزه ارز رمزنگاریشده و بیت کوین است. او در مقالههای متعددی به بررسی نظریهای به نام حباب پول پرداخته و با استفاده از آن، آیندهی بیتکوین را تا حدودی پیشبینی کرده است. جیپی کانینگ یکی دیگر از تحلیلگران این حوزه است که در پاسخ به بویاپاتی، مقالهای را برای بررسی عمیقتر ارتباط این نظریه با ماهیت بیتکوین نوشته است.

کانینگ با تمرکز بر مقالههای خود بویاپاتی، تحلیلهای خود را ارائه میکند و در مقالهای، به بررسی عمیق این نظریات و احتمالات میپردازد. این نوع از استدلال که با استفاده از نظریات خود فرد مخالف انجام میشود، باعنوان Steel Manning در مقالهی کانینگ معرفی شده است. در ادامهی این مقالهی زومیت، به بررسی مقالهی کانینگ و استدلالهای او در مورد آیندهی بیتکوین میپردازیم.

بویاپاتی در مقالهی خود ابتدا بیتکوین را با سهام و اوراق قرضه مقایسه کرده است. بیتکوین بر خلاف سرمایهگذاریهای سنتی، بهوسیلهی داراییهای فیزیکی پشتیبانی نمیشود. بیتکوین جریان دائمی تبادل ندارد و نمیتوان با استناد به این نوع جریان، ارزش آن را مشخص کرد. بهعلاوه، این رمزارز، استفادهی روزمرهی آنچنانی ندارد. در نتیجه بررسی ارزش بیتکوین با توجه به مقدار استفاده یا ارزش کالاهای خرید و فروش شده با آن، غیرممکن است.

بویاپاتی با استناد به این موارد، دلیلی نسبی برای حباب بودن ارزش بیتکوین بیان میکند. از نظر او، قیمت بیتکوین بر اساس حدس و گمان تغییر میکند. افراد این ارز را میخرند چون امیدوار هستند که افرادی دیگر، حاضر به پرداخت قیمت بالاتر برای آن باشند.

از طرفی، ترکیدن این حباب اقتصادی احتمال پایینی دارد. نکتهی اول این است که افرادی در خارج از اکوسیستم این ارزها، بیتکوین میخرند. بههمین دلیل، قیمت این ارز با افزایش خرید آنها افزایش پیدا میکند. در این مسیر افزایش و کاهش قیمت، نوسان ارزش بیتکوین بالا خواهد بود. اما به محض اینکه استفاده، خرید و نگهداری بیتکوین به اندازهی کافی گسترش پیدا کند، جریان خریدارهای جدید کاهش پیدا خواهد کرد و در نتیجه، نوسان نیز کاهش پیدا میکند.

نکتهی قابلتوجه این است که متخصصان و فعالان بزرگ بیتکوین و ارزهای رمزنگاریشده، پایدار شدن قیمت این ارز را نکتهی الزامی میدانند. درواقع، پس از این پایداری، بیتکوین به ابزاری قابل اعتماد برای ذخیرهی ارزش پول تبدیل خواهد شد. بهعلاوه، مردم عادی پس از این پایدار شدن قیمت، به استفاده از بیتکوین علاقهمند میشوند چون آنها پول و ارزهای پایدار را بیشتر میپسندند.

کانینگ با موارد اول و سوم بیانشده در مقالهی بویاپاتی موافق است، اما مورد دوم را تاحدودی به چالش میکشد. البته او هم با این نظریه که حباب بیتکوین نمیترکد، موافق است اما دلایل متفاوت با بویاپاتی دارد. البته او در نهایت بهعنوان یکی از علاقهمندان و شاگردان به وارن بافت بزرگ، معتقد است که قیمت هر دارایی، در نهایت به مقدار واقعیاش باز میگردد. در این مورد، قیمت واقعی بیتکوین، صفر است.

از طرفی، اتفاقهای اخیر و علاقهمندی مردم به قمار کردن شانس روی بیتکوین، او را از تکیه بر این نظریه دور کرده؛ کانینگ معتقد است مردم گول این فرضیه را میخورند که با این کار، بدون انجام فعالیت خاص، ثروتمند میشوند و زندگیشان تغییر خواهد کرد. نکتهی حائز اهمیت، سود و زیان در بیتکوین و بسیاری موارد دیگر، یعنی یک بازی مجموع-صفر است. این اصطلاح، به زمانی گفته میشود که سود/زیان یک فرد در معامله برابر با زیان/سود فرد دیگر باشد.

بههرحال آنچه که مشخص است، مردم با دانستن این حقایق و حتی سهمی که بهعنوان کارمزد به صرافیها میپردازند، باز هم به خرید بیتکوین و سرمایهگذاری در آن علاقه نشان میدهند. بههرحال پس از تمامی این بحثها، عقیدهی اصلی کانینگ این است که نوسان بیتکوین با افزایش استفاده و محبوبیت، کاهش پیدا نخواهد کرد.

درواقع با در نظر گرفتن این نظریه که ارزش بیتکوین، حباب بوده یا با تعاریف و نظریههای بازیمحور تعیین میشود، چرا قیمت آن باید با افزایش استفاده کاهش پیدا کند؟ پدیدهای مشابه، حدود یک قرن پیش توسط جان مینارد کینس شرح داده شد. او یک بازی بهصورت انتخاب چهرهی شایسته برگزار کرد. افراد شرکتکننده در این بازی فهرستی از چهرهها را مشاهده میکردند و باید فردی را از بین آنها انتخاب میکردند. این چهره، باید تصویری باشد که آنها تصور میکردند، دیگران نیز انتخاب خواهند کرد.

درواقع بازی کینس، به انتخاب کاربران یا زیبا و شایسته بودن افراد حاضر در تصاویر ارتباطی ندارد. هدف این بازی، تخمین انتخاب مردم دیگر است. در تعریف ساده، میتوان شرکتکنندگان در این بازی را به چند دسته تقسیم کرد:

۱- بازیکنان درجه صفر، تصویری را بهصورت تصادفی انتخاب میکنند.

۲- بازیکنان درجه یک، تصویری را انتخاب میکنند که از نظر آنها زیباتر است.

۳- بازیکنان درجه ۲، تصویری را انتخاب میکنند که در تصورشان، افراد دیگر انتخاب خواهند کرد.

۴- بازیکنان درجه ۳، تصویری را انتخاب میکنند که در تصورشان، بازیکنان درجه ۲ آنها را انتخاب کردهاند.

و این روند بههمین ترتیب ادامه خواهد داشت. این نوع از تفکر، در بازارهای سرمایه و خصوصا آنهایی که نوسان بالا داشته و شانس در آنها دخیلتر است، به وفور دیده میشود. درواقع، این روند زمانی اتفاق میافتد که تاریخچهای کامل یا اساس و بنیادی قابل اعتماد برای ارزش یک دارایی وجود نداشته باشد. بدین ترتیب، حدس و گمان و پدیدهی بازی کینس، باعث افزایش و کاهش خرید و فروش و در نتیجه، نوسان قیمتها خواهد شد.

با نتیجهگیری در این مورد که بیتکوین نیز مانند این مسابقه است، متوجه میشویم که تعداد شرکتکنندگان در این مسابقه، تغییری در ماهیت آن ایجاد نخواهد کرد. درواقع این بازی یک درگیری ذهنی و تلاش برای پیشبینیِ انتخابهای دیگران است که صرفنظر از تعداد شرکتکنندگان، برای همیشه ادامه خواهد داشت.

درواقع از آنجا که طبیعت این بازی حتی با افزایش شرکتکنندگان نیز ثابت خواهد ماند، نوسان آن و تغییر ارزش نیز تغییری نخواهد کرد.

برای مقایسهی نوسان ارزش و قیمت بیتکوین با افزایش خریداران و فعالان بازار، میتوان سهامی را مثال زد که با گذشت زمان و افزایش دارندگان و سرمایهگذاران، به ثباتی نسبی رسیده؛ در اینجا، سهام آمازون، مثال مناسبی است. سوال این است که چرا قیمت سهام آمازون به پایداری رسید و آیا Bitcoin نیز همین سرنوشت را خواهد داشت؟

وقتی سهام آمازون در سال ۱۹۹۷ عرضه شد، درآمد آن نامشخص بود. به بیان دیگر، جف بزوس تنها محصولی نیمه کامل از یک طرح کسبوکار را ارائه داده بود. از آن زمان، قیمت سهام این شرکت با روندی تقریبا ثبات افزایش پیدا کرده و نوسان نیز به مرور کاهش یافته است. در ابتدای دههی ۲۰۰۰، سهامداران آمازون تغییر قیمت روزانه در حدود ۲.۵ تا ۴.۵ درصد را تجربه میکردند. با شروع دهه ی ۲۰۱۰، این نوسان به یک تا ۲ درصد رسید. در سالهای گذشته نیز نوسانی حدود ۰.۵ تا یک درصد را شاهد بودهایم.

البته یکی از دلایل ثبات قیمت سهام آمازون، سهم بازار بالا و همچنین افزایش حجم تبادل بوده؛ اما در پشت صحنه، تغییری مبناییتر را شاهد هستیم. کسبوکار این شرکت، در طول سال ها به بلوغ رسیده و درآمد آنها نیز ثبات نسبی و قابلیت پیشبینی بیشتر داشته است. در نهایت، ارزش سهام بهخاطر این موارد و ثبات در عملکرد، اکنون ثباتی نسبی دارد.

در این مثال دیدیم که یک دارایی مشخص، با گذشت زمان به پایداری نسبی رسیده است. اما این پایداری شامل مواردی همچون درآمد و پایههای قوی بوده که بیتکوین از نبود آنها رنج میبرد. در اینجا این سوال مطرح میشود که یک مفهوم بدون پشتیبان مانند بازی گفتهشده در بالا، چگونه با افزایش علاقهمندان، به ثبات خواهد رسید؟

در ادامهی مقالهی ویجی، بیتکوین با طلا مقایسه شده است. آنها ادعا میکنند که اگر طلا پس از گذشت چند سال از یک دارایی پرنوسان به سرمایهگذاری کمریسک تبدیل شده؛ قطعا چنین آیندهای در انتظار بیتکوین نیز خواهد بود. نکتهی قابلتوجه اینکه دیتاست لازم برای قیمت این فلز زردرنگ در دسترس نیست و در نتیجه، نمیتوان چگونگی تغییر نوسان آن با گذشت زمان را پیشبینی کرد.

با توجه به نمودار قیمت طلا از سال ۱۹۶۹ (که بازهای کوتاهمدت برای این سرمایه محسوب میشود)، طلا از لحاظ حجم موجود (یعنی ارزش بازار طلای کشفشده)، افزایش داشته است اما برخلاف آمازون، ثبات در قیمت آن مشاهده نمیشود.

میتوان نتیجهگیری کرد که در مورد طلا، ارتباط بین حجم بازار و نوسان قیمت، آنچنان زیاد نیست. بخش اعظمی از تغییرات روزانهی قیمت طلا، بهخاطر تخمینها و پیشبینیهای مردم (شبیه به بازی انتخاب چهرهی برتر) صورت میگیرد. درواقع، تغییرات صنعتی یا درآمد یا تقاضا موجب این تغییرات نمیشود (طلا، برخلاف آمازون، درآمد ایجاد نمیکند).

دلیل مشخصی برای این نظریه وجود ندارد که نوسان ایجادشده بهخاطر تخمینها و پیشبینیهای فعالان بازار طلا، با افزایش فعالان بازار کاهش پیدا کند. در اینجا بهتر است توضیحی در مورد حدس و گمانهای افراد فعال در بازارهایی شبیه طلا یا بیتکوین داشته باشیم:

در این فعالیت که شبیه به بازی حدس چهرهی برتر است، فعالانِ روزانهی بازار، فعالیت بازیگران روز بعد را پیشبینی میکنند. بازیگران روز بعد نیز، فعالیت احتمالی بازیگران هفتهی بعد را پیشبینی میکنند و دستهی آخر نیز، فعالیت بازیگران ماهانه را معیار خرید و فروشهای خود قرار میدهند. این چرخه همیشه وجود دارد و سرمایهگذاران بلندمدت و کوتاهمدت، همگی بر اساس تخمین فعالیت یکدیگر کار میکنند. در اینجا، بهنظر نمیرسد پاسخی پایدار و روشی مشخص برای فعالیت این بازیگران بهوجود بیاید.

کانینگ برای فهم بهتر استدلال خود، یک توکن با نام Proof of Weak Hands 3D را مثال میزند. او معتقد است این توکن (که بر اساس اتریوم عرضه شده) نوعی کلاهبرداری با روش پانزی انجام میدهد. این نوع کلاهبرداری، بدین صورت است که سود سرمایهگذران، از پول پرداختشده توسط سرمایهگذاران دیگر تامین میشود و این روند همیشه ادامه دارد. درواقع فعالیتی با پولها انجام نشده است و تنها جابهجا میشوند.

در سیستم PoWH3D، بازیکنان توکنهای بازی را با نام P3D بهوسیلهی اتر خریداری میکنند. اتری که هر بازیکن می پردازد، به یک قلک مجازی ارسال میشود که همان قرارداد هوشمند PoWH3D است. البته ۱۰ درصد از آن بهعنوان کارمزد کم شده و به نسبت، بین دارندگان دیگر توکن تقسیم میشود. وقتی بازیکنی تصمیم به ترک بازی میگیرد، توکنهای آنها با قیمتی متناسب با اتر موجود در قلک مجازی فروخته شده و باز هم ۱۰ درصد از آنها به بازیکنان دیگر پرداخت میشود.

در نتیجهی روند این توکن، اگر یک بازیکن بهعنوان مثال، به مقدار یک اتر، توکن بخرد و آن را سریعا به فروش برساند، اتر او به ۰.۸۱ کاهش خواهد یافت. سوال اینجا است که چرا یک بازیکن باید چنین کاری انجام دهد؟ چون آنها امید دارند که بازیکنان جدید وارد بازی شوند و کارمزد ورود و خروج آنها، ۰.۱۹ اتر ضرر را جبران کند.

این توکن، کاملا برابر با بازی حدس چهرهی برتر است. بازیکنان همگی به امید ورود بازیکن جدید، توکنها را میخرند و این امید به گول خوردن کاربران دیگر و خرید توکن توسط آنها، بهصورت یک چرخهی ادامهدار، همیشه وجود دارد.

با توجه به نتیجهگیریهای گفتهشده در ابتدای مقاله، با افزایش بازیکنان این توکن، باید نوسان آن کاهش پیدا کند و حتی زمانی به یک سرمایهگذاری باثبات تبدیل شود. کسی چه میداند؟ شاید زمانی این توکن به یک سرمایهگذاری و جایگزین بازار سهام تبدیل شود و حتی شاید دلار را از دور خارج کند. اما همهی ما میدانیم که این توکن، نوعی کلاهبرداری است و قطعا ویجی هم نمیتواند پایدار شدن و ثبات آن را تایید کند.

نکتهی مهم، ماهیت این توکن و موارد مشابه است. ماهیت آن یک پانزی بوده و همیشه پانزی باقی خواهد ماند. هیچگونه افزایش کاربر یا علاقهی مردم، باعث تغییر ماهیت آن یا کاهش نوسان نخواهد شد.

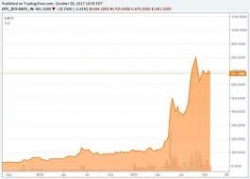

یکی از نمودارهای مفید برای بررسی نوسان بیتکوین، نمودار ۲۰۰ روزهی میانگین نوسان روزانهی قیمت است. البته از ماه اکتر سال جاری میلادی، نوسان قیمت بیتکوین کاهش داشته و شبیه به سال ۲۰۱۱ نیست. اما با دقت بیشتر در نمودار متوجه میشویم که ارتباطی بین حجم بازار، و نوسان وجود ندارد؛ ارتباطی که در مورد آمازون کاملا قابل لمس بود.

ارزش بازار بیتکوین در دسامبر سال ۲۰۱۷ به ۳۰۰ میلیارد دلار رسید. این ارزش تا آن زمان بیسابقه بود. اگر فرضیات ابتدای مقاله درست بودند، نوسان باید با این حجم از ارزش بازار کاهش پیدا میکرد؛ اما نکتهی مهم این است که نوسان نیز در آن دوران در اوج خود قرار داشت. نوسان در سال گذشته حتی از سال ۲۰۱۳ که ارزش بازار ۳ میلیارد دلار بود نیز بیشتر شد.

با مطالعهی روند قیمتی و میانگین نوسان بیتکوین به این نتیجه میرسیم که افزایش ارزش بازار برای بیتکوین، هم میتواند باعث کاهش و هم افزایش نوسان شود. این ارتباط، دقیقا شبیه به بازی حدس چهرهی برتر است. درواقع هیچ ارتباط مشخصی وجود ندارد و تنها، شاهد بینظمی و نوسان هستیم.

در نهایت، باید نکتهی پایانی فرضیات ابتدای مقاله را بررسی کنیم. فرضیهای که بیان میکند با پایدار شدن قیمت و ارزش بیتکوین، کاربران و استفادهکنندگان از آن نیز افزایش خواهد یافت. این یک حقیقت اثبات شده است که تنها سرمایههای با نوسان پایین توسط مردم عادی بهعنوان ابزاری برای سرمایهگذاری پذیرفته میشوند. اما از آنجا که هیچ سندی مبنی بر پایدار شدن قیمت بیتکوین نمیتوان کشف کرد، پیشبینی آن برای تبدیل شدن به ابزاری جامع برای پرداخت و جابجایی پول نیز غیرممکن است.

فرضیات ابتدای مقاله را میتوان بهعنوان پیشنهادهایی برای سرمایهگذاری در بیتکوین در نظر گرفت. اگر ادعاهای ویجی را صحیح در نظر بگیریم و بیتکوین در مسیر تبدیل شدن به ابزاری برای ذخیرهی ارزش پول باشد، در نتیجه هنوز در ابتدای توسعهی اقتصادی آن قرار داریم. ویجی در مقالهی خود به خصوصیاتی اشاره میکند که بیتکوین را در مسیر پیروزی در برابر داراییهای پایدار قرار میدهد.

برخی کارشناسان، قیمت نهایی را تا ۳۸۰ هزار دلار پیشبینی میکنند

نکتهی دیگر مقالهی ویجی این است که بیتکوین تنها توسط درصد پایینی از مردم و سازمانها خریداری و استفاده شده؛ در نتیجه حجم زیادی از کاربران هنوز ظرفیت پیوستن به این اکوسیستم را دارند. او با استناد به همین فرضیات، قیمت این ارز رمزنگاریشده را در چرخهی بعدی تا ۲۰ هزار و ۵۰ هزار دلار پیشبینی میکند. او قیمت نهایی را نزدیک به ۳۸۰ هزار دلار پیشبینی میکند که برابر با ارزش بازار تمامی طلاهای استخراجشده تاکنون است. با توجه به پیشنهادهای او، خرید بیتکوین در قیمتی نزدیک به ۶ هزار دلار، انتخابی هوشمندانه محسوب میشود.

البته کانینگ با این ایدههای ویجی نیز مخالف است. او بر خلاف ویجی اعتقاد دارد که بیتکوین هماکنون نیز به شهرت و کاربرد کافی رسیده و این اتفاق در سال ۲۰۱۳ به وقوع پیوست. بیتکوین عموما بهعنوان روشی جایگزین برای تبادل پول یا انجام پرداخت شناخته شده و با ابزارهایی همچون ویزا و مستر کارت مقایسه میشود.

با این تصورات، بهنظر میرسد ارزهای رمزنگاریشده در مسیر تبدیل شدن به امکانی برای پرداخت و انتقال پول باشند؛ این در حالی رخ میدهد که بیتکوین از مدتی پیش، به هدف نهایی و شهرت خود رسیده است. این ارز، به یک ماشین شرطبندی و ابزاری شبیه به مسابقهای برای انتخاب برترین چهره تبدیل شده است!

با فرض بالا، رقبای بیتکوین هیچگاه شبکههای کارتهای اعتباری یا بانکها نیستند؛ بلکه سایتها و سالنهای شرطبندی و قمار را میتوان رقیب اصلی بیتکوین خواند.

در نهایت به این سوال میرسیم که کانینگ پس از به چالش کشیدن نظرات ویجی، قیمت نهایی بیتکوین را چه مقدار میبیند؟ او عدد مشخصی بیان نمیکند اما به کاربران توصیه میکند که ماهیت بازی جمع صفر بودن بیتکوین را از یاد نبرند. او هنوز بیتکوین را قمار میداند و معتقد است نباید حجم بالایی از سرمایه را در این ماشین قمار خرج کرد. او میگوید قیمت بیتکوین میتواند ۳۸۰ هزار دلار یا حتی ۳.۸ دلار باشد. در این میان، تنها باید بهیاد داشت که یک قمار در حال انجام بوده و قیمت بالا، قطعا با ضرر افراد بسیار زیاد پیش میرود.

نکتهی مهم دیگر، فهم ماهیت قمار است. اصطلاح مشهور مراکز بازیهای شرطبندی میگوید که میزبان (یا سالن شرطبندی)، همیشه پیروز میشود. در مورد بیتکوین، میزبان همان معدنکاوهایی هستند که سیستم این ارز را پایدار و فعال نگه میدارند. جالب است بدانید هر ۱۰ دقیقه حدود ۱۲.۵ بیتکوین بین این معدنکاوان تقسیم میشود.

بهعنوان مثال اگر شما یک بیتکوین داشته باشید و ارزش آن نیز ۶ هزار دلار باشد، برای خرید و فروش با آن باید روزانه ۶۲ سنت بهعنوان کارمزد بپردازید که سالانه، ۲۳۰ دلار میشود. این رقم، نرخ کارمزد سالانه را به ۳.۸ درصد میرساند که نسبت به موارد دیگر، درصد بالایی است. کانینگ در پایان بار دیگر بیتکوین را یک ماشین قمار میخواند و معتقد است تنها زمانی باید روی آن بازی کرد که ۳.۸ درصد کارمزد، عاقلانه باشد.

نظر شما جیست؟ آیا قیمت بیتکوین به ثبات میرسد؟ چه قیمتی را برای ثبات این ارز مناسب میدانید؟

منبع : زومیت